2021年2月19日に、システム開発ならびにクラウドインテグレーションを行っている株式会社Sharing Innovations(4178)に東証マザーズ上場承認が下りました。

IPO承認がされることにより、非公開だった情報が初めて出てくるのでそちらの分析を行い、IPO銘柄およびセカンダリー投資として期待できるかどうかを見ていきたいと思います。

株式会社Sharing Innovationsの東証マザーズ上場概要について

抽選申込期間:3月9日(火)~3月15日(月)

当選発表日:3月16日(火)

購入申込期間:3月17日(水)~3月22日(月)

上場日:3月24日(水)

公募株数:50,000株

売出株数(OA含む):1,010,800株

当選株数合計:1,060,800株

公募価格:2,850円

主幹事:SBI証券

想定時価総額99億円

売り出し分は29%ほどと、やや割合が高めです。

SBI証券 のマザーズ銘柄は売り出し比率を下げ初値が暴騰しがちな傾向にあるのですが、今回のSharing Innovations(4178)はその対象ではないようです。

したがって、IPO抽選に外れてセカンダリー投資する勢にも初値次第では十分チャンスがあると言えます。

株式会社Sharing Innovationsの企業情報について

続いて、企業情報です。

ホームページのフレーズ「AI×BIをクラウドでリードする」という文言が、いかにもSBI証券が好きそうな感じが出ていますw

SBIはクラウドとかAIとかDXとか好きだよねw

代表取締役社長:飯田 啓之

設立:2008年

事業:

デジタルトランスフォーメーション(DX)事業

ー システムソリューション

ー クラウドインテグレーション

プラットフォーム(PF)事業

従業員数(子会社含む):227名(2021年1月31日現在)

設立は2008年となっていますが、今の社名は2018年に「株式会社あゆた」と元々株式会社あゆたの子会社だった「株式会社エス・エス・アヴェニュー」が統合した際に社名が変わっています。

新規上場申請のための有価証券報告書(Ⅰの部)を読むと、元々は株式会社あゆたがベースとなっているため、株式会社あゆたの設立が2008年ということのようです。

株式会社Orchestra Holdings(6533)が2017年の段階で当時のあゆたをM&Aしており、今回のSharing Innovationsの上場で親子上場となります。

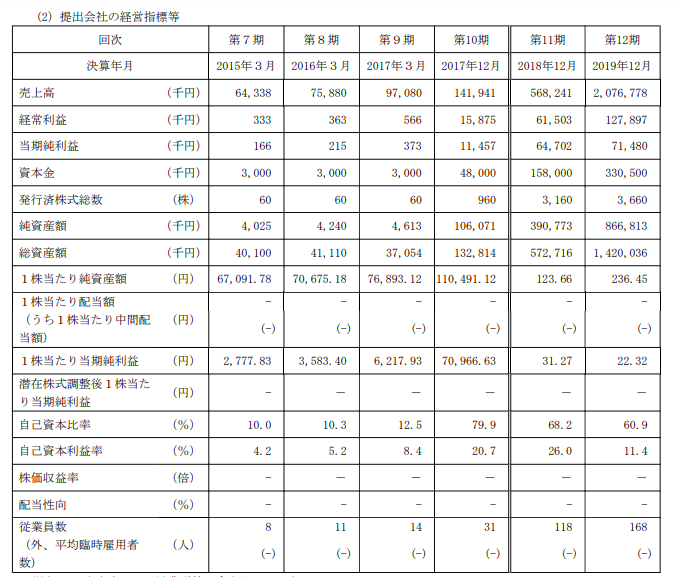

株式会社Sharing Innovationsの業績(売上・利益)について

続いてSharing Innovations(4178)の業績についてです。

参照:https://www.jpx.co.jp/listing/stocks/new/nlsgeu000005bzm7-att/03SharingInnovations-1s.pdf

色々と気になる点がある表ですね。

2017年までは3月期決算ですが、おそらくOrchestra Holdingsの子会社となった影響でOrchestra Holdingsと同じ12月期決算に変えているため、期ズレが発生しています。

また2018年12月期から従業員数が大きく増えています。

「2018年2月 株式会社グローバル・リサーチよりITソリューション事業を事業譲受」との記載がありました。こちらの影響が大きいと推測します。

2019年になってからも事業拡大は続きます。

「2019年1月 株式会社ファンステージ及び株式会社クラフトリッジの全株式を取得し子会社化」

「2019年5月 株式会社ファンステージのWebサイト開発事業、アプリケーション開発事業を吸収分割により承継」

「株式会社G clefの全株式を取得し子会社化」

「2020年5月 Mulodo Vietnam Co.,Ltd(現:SHARING INNOVATIONS VIETNAM CO.,LTD.)の全持分を取得し子会社化」

2018年12月期から2019年12月期の売上の拡大が凄まじく、3.6倍ほどになっているのですがこうした事業の取得によってP/L自体が大きくなったという点が大きいと思われます。

売上成長率だけ見たらめちゃくちゃすごいけど、単純に事業が伸びたと言うよりかはM&Aで買った成長なので騙されないようにしたいね

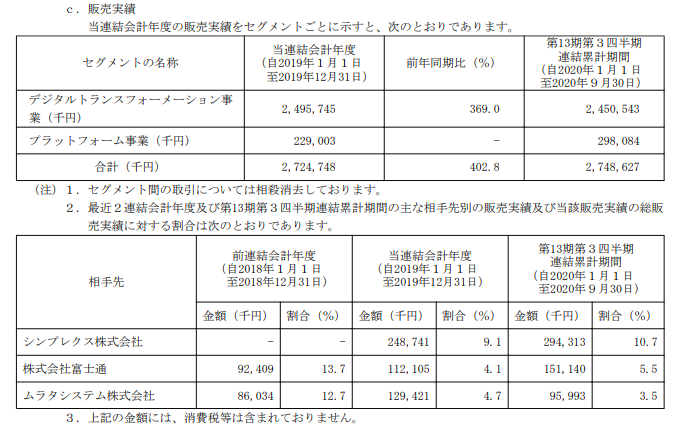

事業としては大きく、デジタルトランスフォーメーション事業とプラットフォーム事業の2種類があります。

デジタルトランスフォーメーションはいわゆるDXですが、悪く言うと受託ですね。

プラットフォーム事業は占いアプリ「ウラーラ」の運営を行っております。

ココナラのIPOといい、占い系きているのかしら

2020年の実績も一部開示されておりました。

参照:https://www.jpx.co.jp/listing/stocks/new/nlsgeu000005bzm7-att/03SharingInnovations-1s.pdf

2019年1年まるまるの実績と、2020年の1~9月の9カ月間の売上が大体同じとのことで、25%ぐらいの売上拡大が見込まれます。ただ2020年5月にもM&Aをしているため、その売上も載っていての数字だと思われるため、あまり大きな売上成長は期待できないのではないかと推測しています。

主要顧客の情報もありますが、いわゆる大手IT企業の受託で結構な割合の売上を占めていそうでした。

株式会社Sharing InnovationsのIPO条件や今後の期待について

Sharing Innovations(4178)のIPO投資およびセカンダリー投資の考察です。

振り返ると、下記のようになるかと思います。

- 時価総額100億弱で小さめ

- 受託メインな事業領域および時価総額考慮すると、海外含めた機関投資家はあまり入ってこなさそう

- 売り出し比率まぁまぁあるため需給がちょうど良さそう

- ロックアップは親会社のOrchestra Holdingsが180日ロックアップ、ほかSO

- 売上成長は既存事業はよくて25%、特段売上成長している会社でもない

180日を超えるとOrchestra Holdingsが少しずつ売ってくる未来が十分考えられるため、時価総額が500億前後にならない限りは長期では旨味の少ない銘柄であると考えます。

ただ180日まではロックアップがある影響で業績よりも需給重視でセカンダリーでも十分利益を取れる銘柄だと思います。

個人的にはDXやクラウドというワードに意味はないと思いますが、一応それに乗っかる個人投資家もたくさんいると予想して、公募価格2,850円に対して初値は4,500円を予想します。

初値形成後は、上がったり下がったりを繰り返す形なのでうまくスイングできれば美味しそうです。

もちろんチャートと出来高次第ですが、初値から2倍に跳ね上がるというのは需給の関係で可能性低そうなので、その辺りの価格をベンチマークして売却戦略を立てるのがいいかなと思いました。

いずれにしてもそうした情報をいち早くキャッチアップして利益を出したいという方は、STREAMという株式情報アプリがあるのでそちらも活用するのがオススメです。